Afficher Masquer le sommaire

Lorsque vous contractez un prêt immobilier, vous devrez rembourser le montant emprunté par le biais de versements mensuels. Pour avoir une vue claire de votre plan de remboursement, l’établissement de crédit doit vous fournir un tableau d’amortissement. Mais qu’est-ce que cela signifie réellement ? Voyons en détail ce qu’est une table d’amortissement.

Qu’est-ce qu’un tableau d’amortissement ?

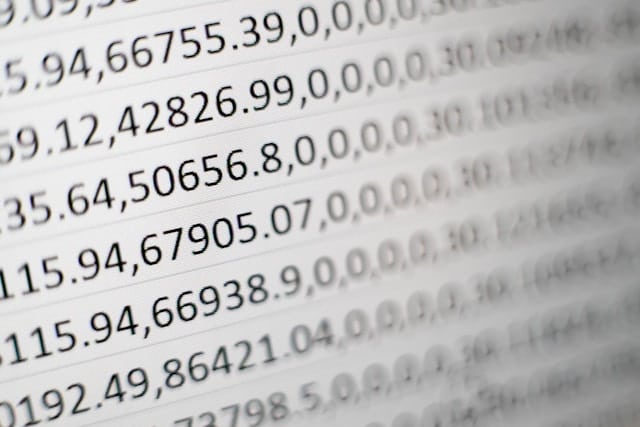

Le tableau d’amortissement, également appelé plan ou calendrier de remboursement, est un document fourni par la banque auprès de laquelle vous contractez votre prêt immobilier. Ce document vous est initialement remis lors de la phase de pré-négociation du prêt. Une fois le prêt accordé, une version définitive vous est délivrée. Ce tableau d’amortissement détaille chaque échéance de votre prêt : le montant à payer chaque mois, le montant restant dû après chaque paiement, le montant des intérêts, ainsi que le numéro de la période. Il peut également inclure des informations sur la répartition de chaque paiement mensuel entre le capital, les intérêts et l’assurance. En résumé, c’est un outil essentiel pour organiser vos remboursements. Les banques calculent l’amortissement en se basant sur la durée du prêt, le montant des mensualités, le taux d’intérêt et le taux d’assurance.

L’utilité du tableau d’amortissement

Un tableau d’amortissement est indispensable pour comparer les offres de prêt de différentes banques et comprendre le fonctionnement d’un prêt immobilier et son remboursement. Grâce à ce document détaillé, vous pouvez anticiper vos dépenses, évaluer votre solvabilité et planifier votre budget pour toute la durée du prêt immobilier. De plus, il vous permet de déterminer si un remboursement anticipé est avantageux. Gardez précieusement votre tableau d’amortissement final, car il vous sera utile en cas de surendettement pour justifier vos paiements mensuels. Ce document est également nécessaire si vous demandez un autre prêt, pour prouver votre dette en cours et évaluer votre ratio d’endettement en fonction du montant restant dû et de la durée du prêt immobilier.

Il existe trois types d’amortissement. L’amortissement in fine consiste à rembourser le capital à la fin du prêt, ne payant que les intérêts et l’assurance pendant la durée du prêt. L’amortissement progressif implique des mensualités où la part du capital augmente et les intérêts diminuent. L’amortissement constant signifie que le montant du capital remboursé reste fixe, tandis que les intérêts diminuent progressivement.

Pour plus d’informations, considérez diversifier vos investissements en tenant compte des opportunités offertes par le SCIC.